- Home

- Empresa

- Operações Financeiras

- Produtos e Serviços

- Jurídico

- Ativos

- Instrumentos Financeiros

- Blog

- Contato

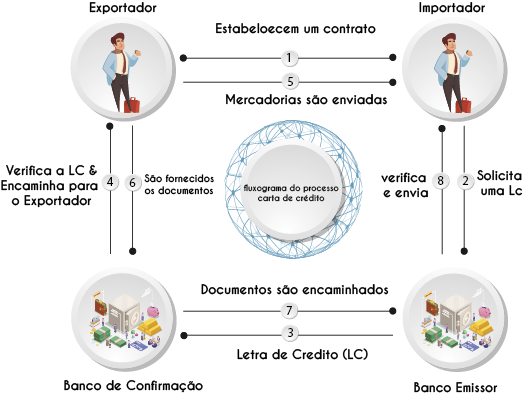

A carta de crédito é um dos instrumentos básicos do comércio internacional, como meio de providenciar ao comprador e vendedor de uma mercadoria, normalmente em países diferentes, um sistema para certificar a segurança de ambos.

Consiste em uma carta endereçada pelo banco do comprador, aos custos do comprador, a um vendedor, autorizando-o a dispor de um determinado montante desde que se cumpram determinados termos e providencie condicionalmente ou incondicionalmente o pagamento.

O débito que se contrai com uma carta assim, em sua forma mais simples, é entre o mandatário e o mandante; apesar de ser possível também suscitar um débito contra a pessoa que seja fornecida pelo mandatário.

A carta de crédito é um dos instrumentos básicos do comércio internacional…

Quando a carta é comprada com dinheiro pela pessoa que deseja o crédito no exterior, ou é dada em consequência de um cheque em sua conta corrente ou conseguida à crédito de garantias apresentadas pela pessoa que a concede, ou em pagamento de dinheiro devido por ele ao credor, a carta é, em seu efeito, similar a uma nota de troca emitida contra um comerciante exterior. O pagamento do dinheiro por uma pessoa a quem a carta é concedida levanta um débito ou vai na conta entre ele e o emissor da carta; mas não levanta nenhum débito para a pessoa que paga a carta, contra quem o dinheiro é pago.

Quando ela não é comprada, mas é feita uma acomodação destinada a levantar um débito, o compromisso, geralmente é pagar quaisquer adiantamentos feitos a ele ou garantir qualquer saque aceito ou nota descontada. Neste caso, o acordo com o mandatário gera um débito, tanto contra o emissor da carta quanto contra a pessoa acreditada. O portador da carta de crédito não é considerado obrigado a receber o dinheiro; ele pode usar a carta como ele bem queira e ele contrata uma obrigação somente quando recebe o dinheiro.